Broadcom peut-elle se permettre une transaction de cette envergure ? La réponse évidente est oui

Et si…? Imaginez que votre entreprise ait un fournisseur qui traverse des moments difficiles. La direction a pris de mauvaises décisions il y a des années, l'entreprise a connu des difficultés et s'est perdue sur le marché. Ensuite, ce fournisseur a eu un nouveau PDG qui s'est engagé à redresser l'entreprise, à améliorer ses opérations et à rendre ses produits plus compétitifs. Personne ne sait s’ils peuvent vraiment inverser la tendance, mais en tant que client, vous savez mieux comment ils s’en sortent. Leurs vendeurs appellent régulièrement pour présenter leurs derniers produits. Achèteriez-vous leurs actions ? La SEC a peut-être quelque chose à dire à ce sujet, mais que se passerait-il si, au lieu d’acheter des actions de l’entreprise, vous achetiez l’ensemble de l’entreprise ?

Nous y avons pensé l'autre jour en discutant avec un investisseur d'Intel et de la possibilité que quelqu'un les achète. Comme nous l'avons noté, Intel est actuellement confronté à un dilemme : il semble qu'il franchisse un cap, mais nous ne verrons pas ces résultats publiquement avant quelques années.

Note de l'éditeur:

L'auteur invité Jonathan Goldberg est le fondateur de D2D Advisory, un cabinet de conseil multifonctionnel. Jonathan a développé des stratégies de croissance et des alliances pour des entreprises des secteurs de la téléphonie mobile, des réseaux, des jeux et des logiciels.

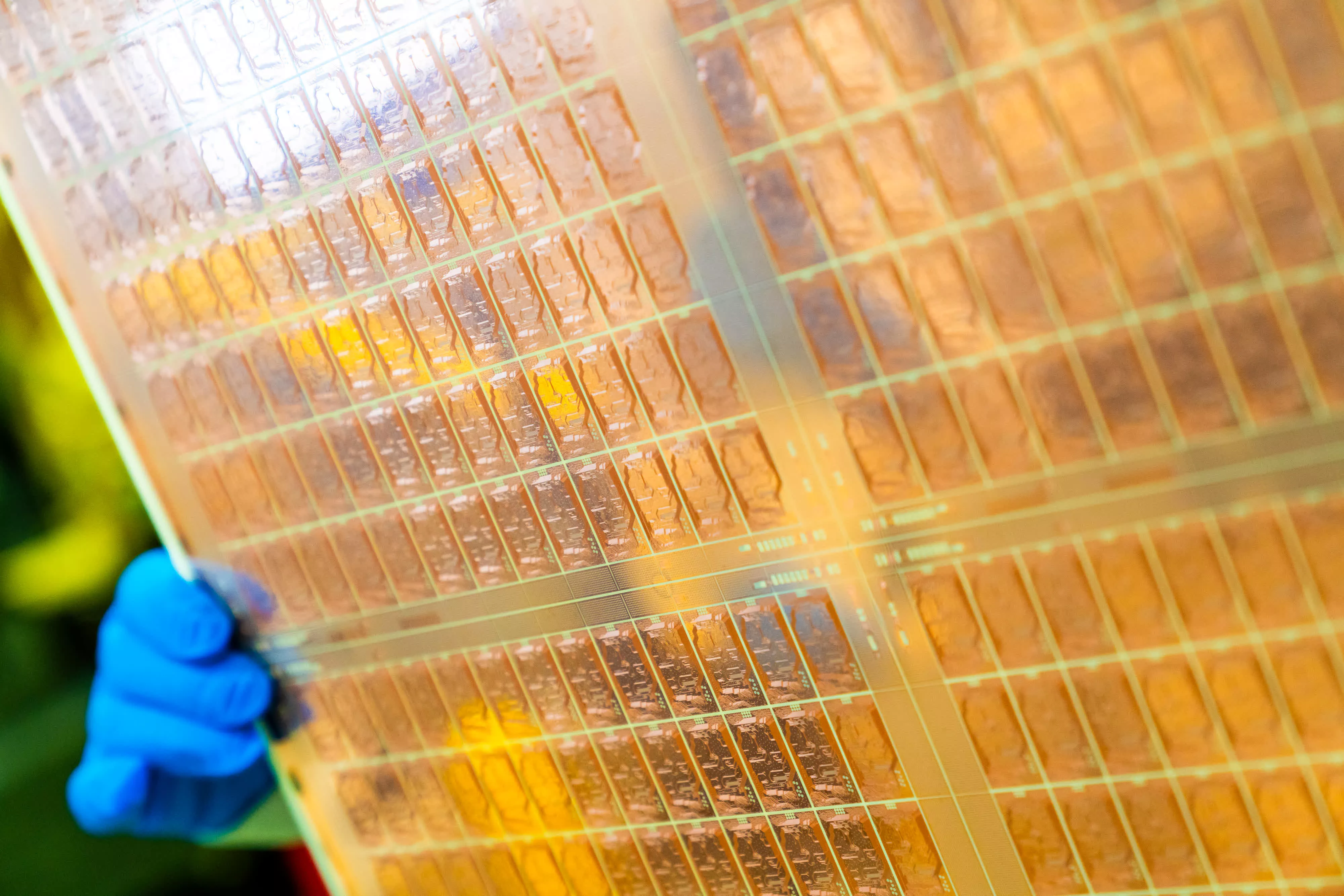

Dans l’intervalle, leurs actions resteront probablement sous pression, surtout s’ils continuent de communiquer comme ils l’ont fait. La question clé pour l’entreprise est sa capacité à combler l’écart avec TSMC dans son processus de fabrication. Il s’agit d’une proposition incroyablement coûteuse, et personne n’est susceptible de les acquérir tant que les risques ne seront pas réduits.

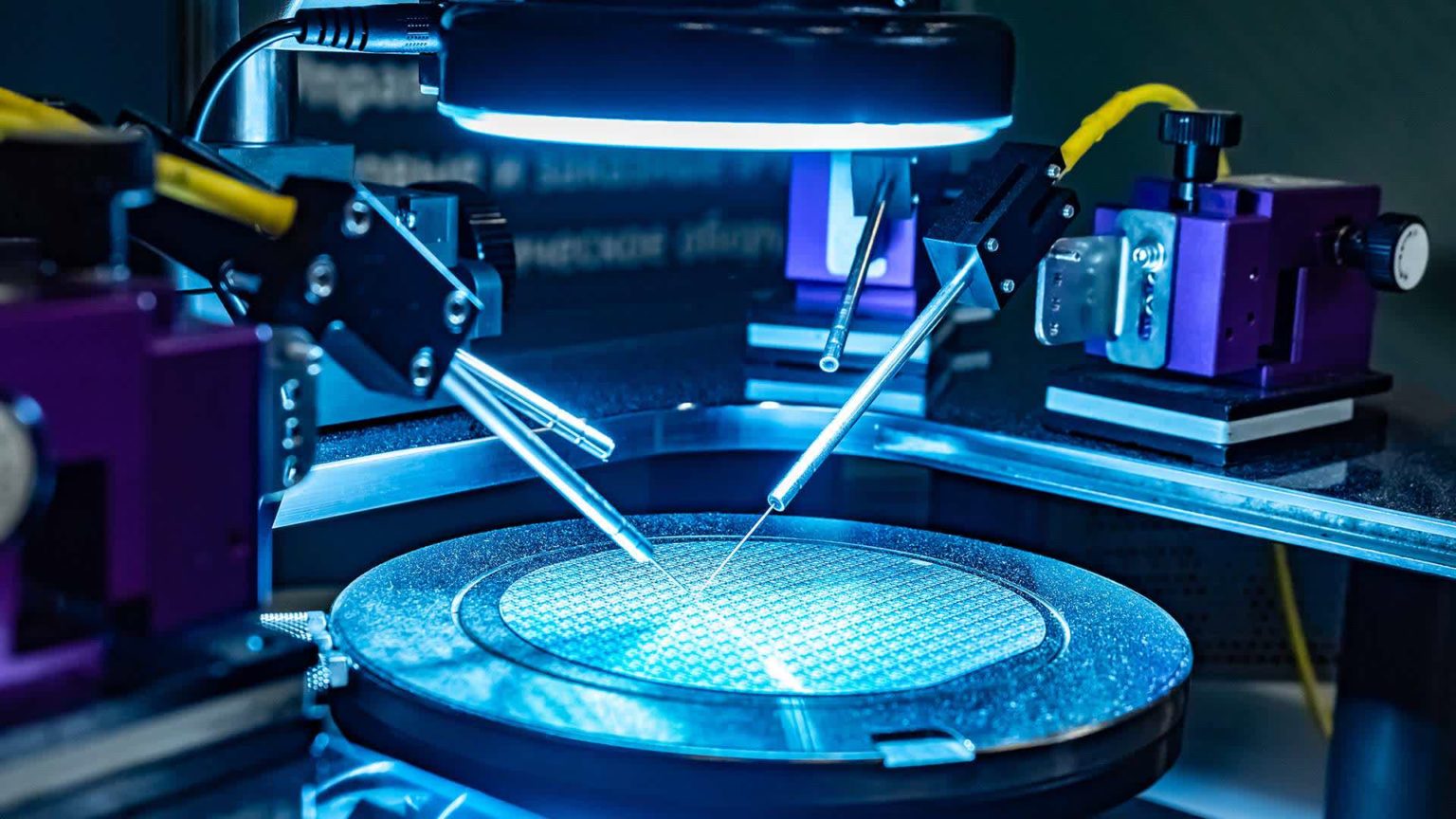

L'astuce ici est qu'Intel essaie de créer des affaires pour Intel Foundry, et ainsi tous ces clients potentiels pourront constater par eux-mêmes à quel point la fabrication d'Intel est bonne. Et ils le sauront probablement un an avant le public investisseur. Si les actions d'Intel restent déprimées pendant cette période, elles pourraient être vulnérables à une prise de contrôle.

Bien sûr, nous ne faisons ici que spéculer énormément. Intel reste une entreprise massive, nécessitant d’énormes capitaux pour continuer à évoluer. Il existe très peu d’entreprises suffisamment grandes pour pouvoir se le permettre, même à des niveaux déprimés.

Nous pensons qu’il est peu probable que Broadcom rachète Intel, mais c’est possible. Et ils sauront avant chacun d’entre nous à quel point le redressement d’Intel est durable.

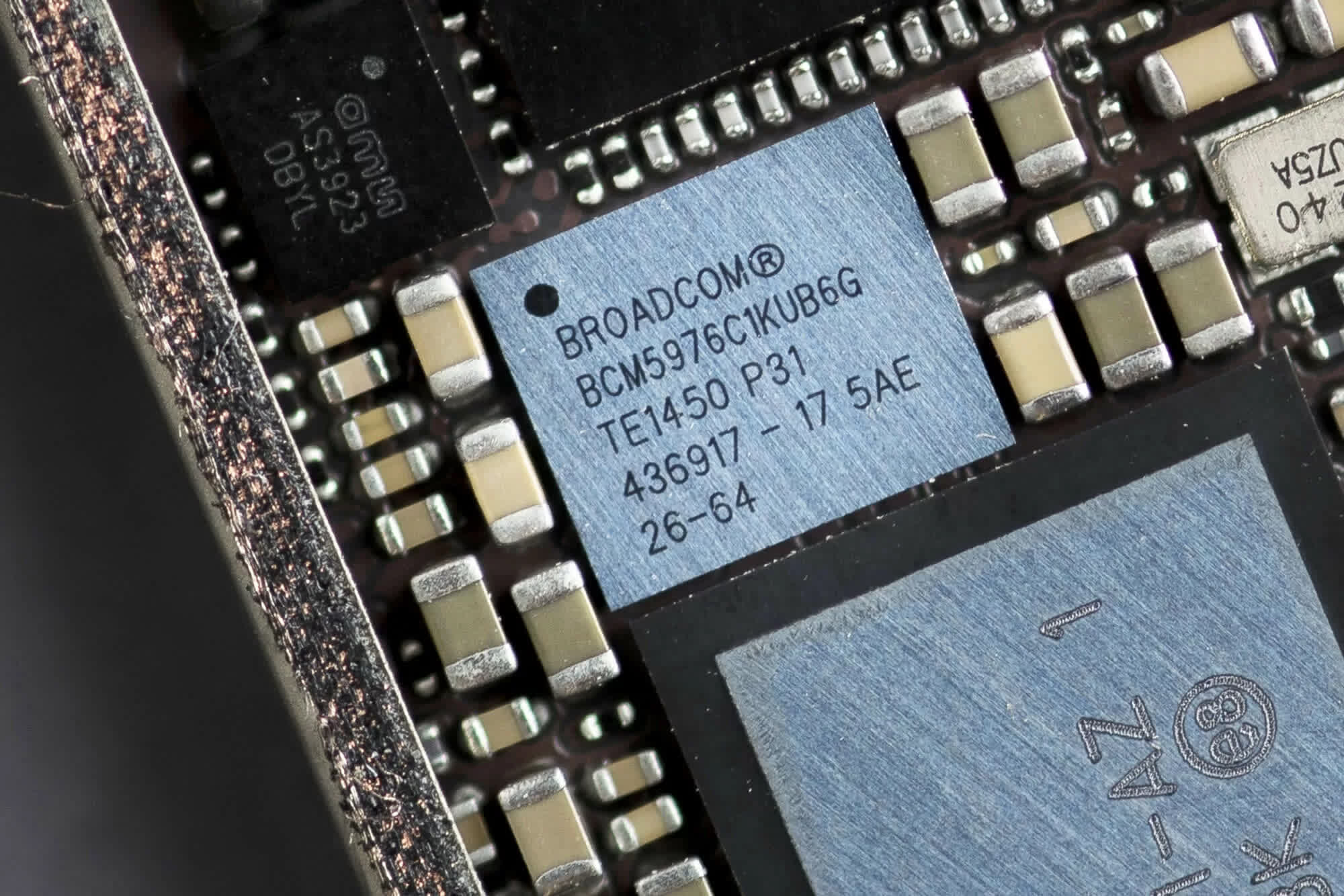

Cela étant dit, il existe une entreprise qui pourrait y parvenir : Broadcom, le principal acquéreur du secteur. Le calcul semble fonctionner. Broadcom a généré l'année dernière 28 milliards de dollars de revenus de semi-remorques, avec une marge brute que nous estimons à environ 70 % (!!!).

Cela équivaut à environ 8 milliards de dollars de coût des marchandises vendues. En supposant que la majeure partie de cette somme soit reversée à TSMC et à ses marges brutes d'environ 50 %, si Broadcom pouvait transférer tous ses produits vers une usine interne, cela signifierait environ 4 milliards de dollars d'économies, ce qui nous permettrait d'atteindre un retour sur investissement de 10 %. investissement pour Broadcom.

Il existe bien sûr d’autres complexités. La question la plus évidente est la suivante : Broadcom peut-elle se permettre un accord de cette envergure ? Et la réponse tout aussi évidente est oui. Ce serait leur plus grosse transaction, mais il s’agit d’une entreprise bâtie sur le principe d’acquisitions de plus en plus importantes.

Nous n'avons pas évalué les paramètres de crédit de l'accord, mais nous sommes presque sûrs que Hock Tan est bon pour cela. Une autre réalité est que tout déplacer de TSMC à Intel n'est pas un processus trivial, cela prendrait des années, mais cela entre dans la catégorie des acquisitions post-fusion et Broadcom a un processus assez rigoureux pour aligner très rapidement les incitations de chacun.

A lire aussi : Qu'est devenu Broadcom ?

Et oui, il y aura un contrôle réglementaire, mais le chevauchement entre les deux est assez faible et Broadcom est désormais une société américaine. Nous pouvons également entendre de nombreuses personnes affirmer que « Broadcom en a fini avec les semi-conducteurs, ils sont désormais une société de logiciels », mais cela passe à côté du point fondamental selon lequel Broadcom n'est ni une société de semi-conducteurs ni une société de logiciels, c'est un fonds de capital-investissement.

Le plus gros problème de cet accord est que les économies de coûts ne contribuent qu’en partie au retour sur investissement.

Broadcom ne souhaite acheter que des entreprises qui gaspillent beaucoup d'argent, et Intel brûle ses liquidités d'exploitation depuis un certain temps déjà. Ce qui nous ramène à notre point de départ. Si (quand) Intel franchit le cap, il devrait bénéficier d’un énorme levier d’exploitation. Ils investissent massivement en ce moment, mais lorsque (si) leur processus de fabrication démarre, ils devraient commencer à dépenser beaucoup d’argent. Broadcom saura bien avant chacun d’entre nous quelle est la probabilité que cela se produise.

Certes, tout cela n'est que conjecture, mais nous pensons que cela met en évidence une bonne raison pour qu'Intel devienne plus circonspect dans la façon dont il communique avec la rue. Ce scénario n’est peut-être pas probable, mais il est tout à fait possible.